公募基金二季报日前陆续披露,上半年纯债基金规模持续攀升。

第一财经据Wind统计,截至2024年二季度末,债券型基金资产净值合计为10.6万亿元,行业占比34.53%,在非货币基金范畴内资产净值占比最大。且相较一季度末的9.33万亿元,增长1.27万亿元。

规模增长的同时,债券型基金开始密集限购。据Wind统计,2024年7月以来,至少已有224只纯债基金发布了“限购令”,其中约200只中长期纯债基金暂停了申购或大额申购业务。

排排网财富管理合伙人曾衡伟分析,全球低利率环境促使投资者寻找更高收益的投资产品,债基作为一种相对稳定的投资工具,吸引了大量投资者的关注;此外,部分基金公司加大力度推广债基产品,也促进了债基规模的扩大。从不少债基提前结束募集来看,当前市场对债基的预期收益较高。

市场面上,近期债券投资环境呈现复杂多变的态势。中信保诚至泰中短债基金经理顾飞辰对第一财经分析称,利率债曲线整体陡峭化下行,二季度资金面偏宽松,手工补息被禁止后,部分存款流入非银,资金分层现象缓解,中短债配置力量上升,带动中短期收益率明显下行。

债基规模持续攀升

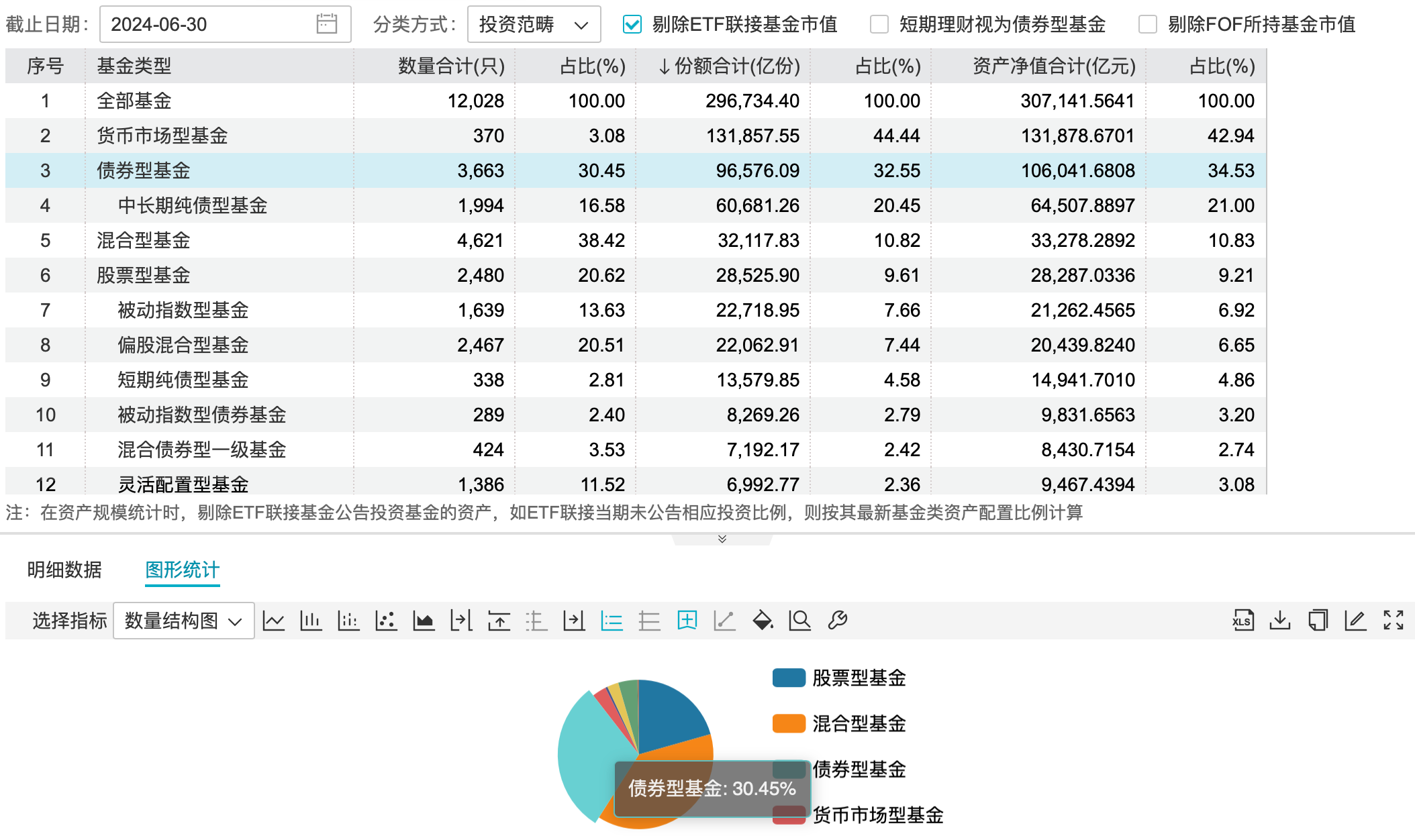

具体来看,截至2024年二季度末,全市场共有12028只基金,资产净值合计30.71万亿元。其中,债券型基金以其稳健的增长势头,成为市场关注的焦点。

首先在数量上,债券型基金数量为3663只,占全部基金的30.45%,与2024年第一季度相比数量增加了110只。

从规模来看,截止至二季度末债券型基金资产净值合计为10.6万亿元,占比34.53%,在非货币基金范畴内资产净值占比最大。且相较于2024年第一季度的9.33万亿元,增长了1.27万亿元。

同时,债券型基金份额也呈现出逐步上升的趋势。相较于2023年第二季度的份额为7.69万亿份,到了2024年第二季度份额增长至9.66万亿份。

在债券型基金中,中长期纯债型基金和短期纯债型基金的表现突出。截至2024年二季度末,中长期纯债型基金数量为1994只,占债券型基金的16.58%。其资产净值为6.45万亿元,占比21%。

从区间收益来看,中长期纯债基金中,华泰紫金智惠定开C第二季度净值增长率排在首位,为6.47%,其次是博时裕利纯债C、博时裕利纯债A、圆信永丰兴瑞6个月、华夏鼎庆一年定开4只收益超5%。

相反,报告期内亏损幅度最大的是信澳安盛纯债C,该基金第二季度净值增长率为-2.8%,其次是中银嘉享3个月定开D和C,2只基金报告期内收益跌超2%。

短债基金受青睐

短期纯债型基金虽然数量较少,为338只,但其资产净值也达到了1.49万亿元,占比4.86%。

其中(按合并资产净值统计),长城短债规模最大,截至2024年二季度末,该基金资产净值约为412.2亿元。除此之外,还有交银稳利中短债、嘉实汇鑫中短债、嘉实汇鑫中短债、嘉实超短债、华夏中短债等10只短期纯债规模超过200亿元。

短期纯债中,2024年第二季度净值增长率排在首位的是鹏扬季季鑫90天,报告期内净值增长率为2.7%,其次是创金合信信用红利A、中信保诚至泰中短债A,过期三个月的份额净值增长率分别约为1.75%,1.68%。

不过也有部分短期纯债基金亏损明显,比如工银7天理财B在第二季度净值增长率为-7.8%。

“短债产品和中长债产品分别适合不同类型的投资者。”曾衡伟说,短债产品投资期限较短,能够快速赎回,适合对流动性要求较高的投资者;中长债产品的投资期限较长,能够获得更高的利息收入,但需要承担一定的市场风险和流动性风险,适合对收益要求较高,以及希望通过债基进行资产配置的投资者。

市场是否过热

债基市场火热吸金,也引发公募机构通过限购来控制规模。

Wind数据显示,从2024年7月以来,至少已有至少224只纯债基金发布了“限购令”,其中约200只中长期纯债基金暂停了申购或暂停大额申购。

在业内人士看来,近期短债基金限购可能与债基申购资金较多有关,基金经理为了控制基金规模增速,保障基金平稳运作,或采取限制大额申购的措施。

从今年来债市的走势来看,汇丰晋信基金分析,上半年经济基本面曲折复苏,社融数据持续较弱,财政政策、货币政策及政策预期的错位,投资者的资产配置不断转向债券资产,共同导致债券收益率曲线下移,债券利率、信用利差降至历史低位。

不过汇丰晋信基认为,目前债券资产整体票息收益不高,下半年需要调低对债券资产回报的预期,通过债券的久期操作尽量增厚收益。把握年内需聚焦债券供给、货币政策工具操作的相互影响,及时跟踪财政资金落地、经济动能恢复情况,密切关注海外经济变化等。

“国内市场上,尽管央行此前多次提示长债交易风险,但随着市场对风险逐渐消化,央行于7月1日宣布将开展国债借入操作,导致长端利率明显上升。”顾飞辰对第一财经分析称,当前信用利差进一步压缩,在利率偏震荡的情况下,信用票息价值或也较为有限。转债方面,当前纯债收益率较低,投资者或存在配置含权资产提升收益的需要,但短期内,投资者仍存在安全投资转移的需要。

展望2024年三季度,顾飞辰预计,高利率下美国基本面边际降温,但通胀可能有所反复,美联储降息时点仍需观察。通胀方面,预计三季度CPI同比小幅正增,PPI同比继续维持负增长。此外,全球库存周期同步,中国出口仍有韧性,但企业可能增收不增利,预计内需修复缓慢,债务周期或仍趋于下行。