文:华创证券研究所副所长 、首席宏观分析师 张瑜(执业证号:S0360518090001)

联系人:陆银波(15210860866)

报告摘要

前言:5月以来,地产政策端调整较多,市场对政策效果较为关注。我们对此进行分析。从目前的政策来看,房地产市场或面临四个关注点:1)地方政府在加杠杆与化债的双重要求下如何抉择?2)地方政府在多个备选方式中如何筹建保障房?建新房?收购新房?还是收购二手房?3)地方政府应该如何实现项目收支平衡?4)对于居民部门:如何选择?以名义GDP增速衡量收入预期,当下房贷利率或依然偏高。

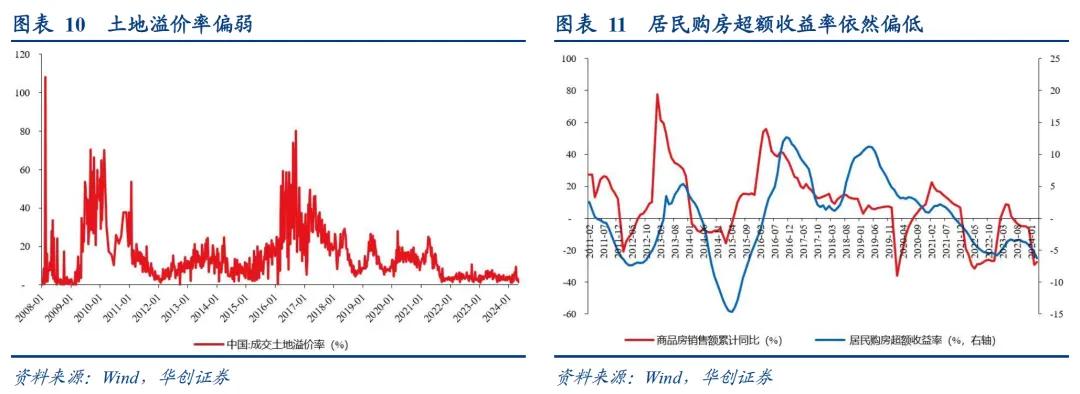

后续来看,地产政策的落地见效,可分两个角度来观察。一是痛点的解决。如多地试点中寻找到有望在全国推广的解决方式,各地房贷利率进一步大幅下调等。从体量上来看,基于目前信息,假设全国有50城有收房意愿,若每个城市只收购1000套,影响的体量或仅在450万平。2023年住宅销售面积为9.48亿方,即只占0.5%左右,属于宏观影响不大的体量。二是地产自身循环的畅通。目前地产政策的诉求是地方加杠杆以弥补居民(买新房)、房企(开发土地)加杠杆的力度的不足。地产自身循环的畅通实际是居民、企业重新开始加杠杆。核心是地价的回暖(开发商拿地预期好转)、居民买房的预期回升(居民购房收益率跑赢现金)等信号的出现。

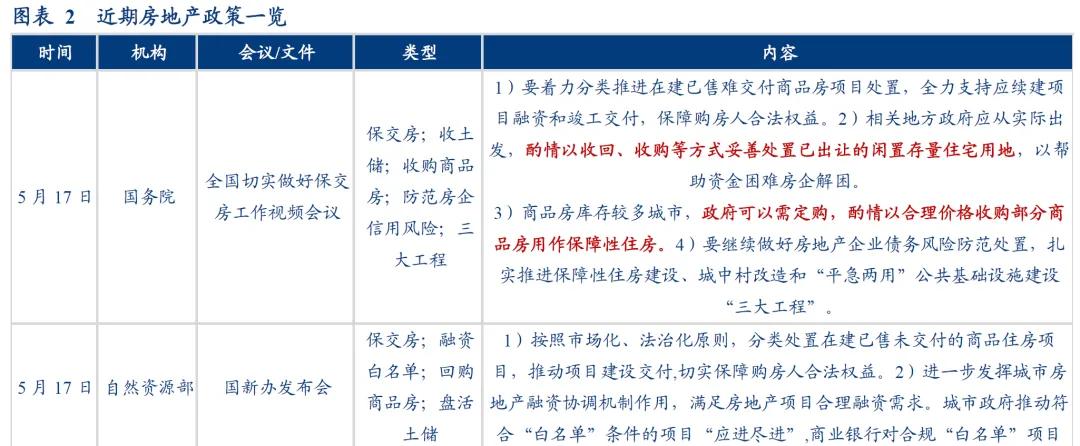

一、近期地产政策介绍

主要围绕居民和政府两端。居民方面包括限购、限贷、房贷利率调整等。地方政府方面,包括保交楼、收新房、“以旧换新”、收土地等。其中,5月17日国务院政策例行吹风会上重点提及的是:1)设立保障性住房再贷款3000亿元,支持地方国有企业收购一部分存量商品住房用作保障性住房。所收购的商品房严格限定为房地产企业已建成未出售的商品房。2)支持地方以合理价格收回土地。用于保障性住房项目的,可通过专项债券等予以资金支持。

二、关注点一:如何兼顾化债与收储(新房或土地)?

1)化债:政治局会议,“要深入实施地方政府债务风险化解方案,确保债务高风险省份和市县既真正压降债务、又能稳定发展。”2)收储:无论是收新房或是收土地,目前的资金支持皆是指向债务层面的增加(保障性住房再贷款、专项债等),结合地方财政收入与支出增速的走低(1季度,地方两本账合计的收入增速为-0.5%,支出增速为-2.7%,这意味着其本质或是地方加杠杆以弥补居民(买新房)、房企(开发土地)加杠杆的力度的不足。从过往的地产相关再贷款使用情况看,地方政府的加杠杆的动能或偏低。

第一个关注点如何化解?两个可能性。或者是需通过专项资金的方式予以支持,或者是明确问责边界的方式予以支持。

三、关注点二:以何种方式筹集保障房?

对于地方政府,可以通过建新房、收新房、收二手房三种途径筹集保障房。

从资金要求、经济影响、就业影响、管理难度、库存影响可以比较这三种方式的差异。相比收新房,直接建资金要求小、管理难度低,经济与就业影响更大,即,第二个关注点在于地方政府在既定的保障房筹集目标下,需要在筹集的方式上做一定的权衡。考虑到今年就业目标的提高,尚难判断是否会大规模通过收购新房的方式筹集保障房。

四、关注点三:如何实现商业可持续?

商业角度,新设立的保障房再贷款利率为1.75%,即地方政府的资金成本>1.75%,而根据诸葛找房,2023年重点50城的租金回报率为1.95%。考虑管理费用、空置率、保障房租金偏低等因素,实际运营回报率预计低于1.95%。

即,商业角度的可持续的实现,或者是压低房价或者需要对收房运营这一行为给予单独的盈利考核政策。

五、关注点四:居民部门:何时加杠杆?

对于需要按揭买房的人而言,其资金来源为n年(按购房者选择的按揭年限)的个人收入,其收入增速可锚定名义GDP增速,其时间成本为房贷利率。则,其可预期的n年的收入越多,财富越多,买房的可能性越大。即,较好的置业时点应该是收入增速预期快、且房贷利率低时。我们计算名义GDP增速与房贷利率差值。1季度,名义GDP增速为4.2%,个人住房贷款利率为3.69%,差值为0.49%,与历史比较来看,属于偏低水平。(2014-2015年平均差值为180个bp)。即,居民部门的痛点的解决,或者需要名义GDP增速上行(提高收入预期)、或者需要进一步大幅降低房贷利率。

风险提示:房价下跌。贸易摩擦加大。汇率波动加大。

报告目录

报告正文

一、近期地产政策梳理

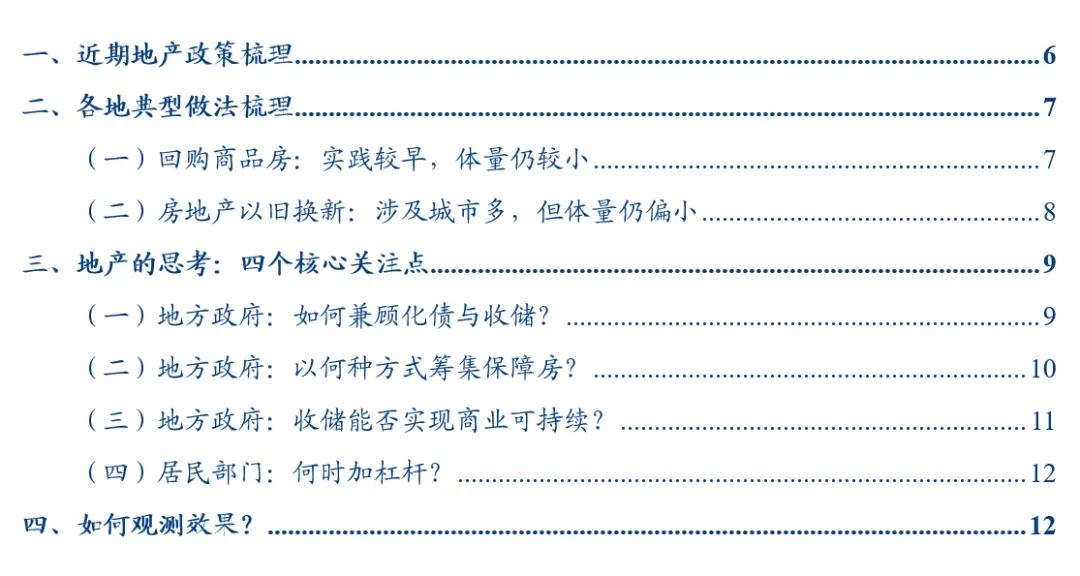

近期地产相关支持举措有所升温。主要围绕居民和政府两端。

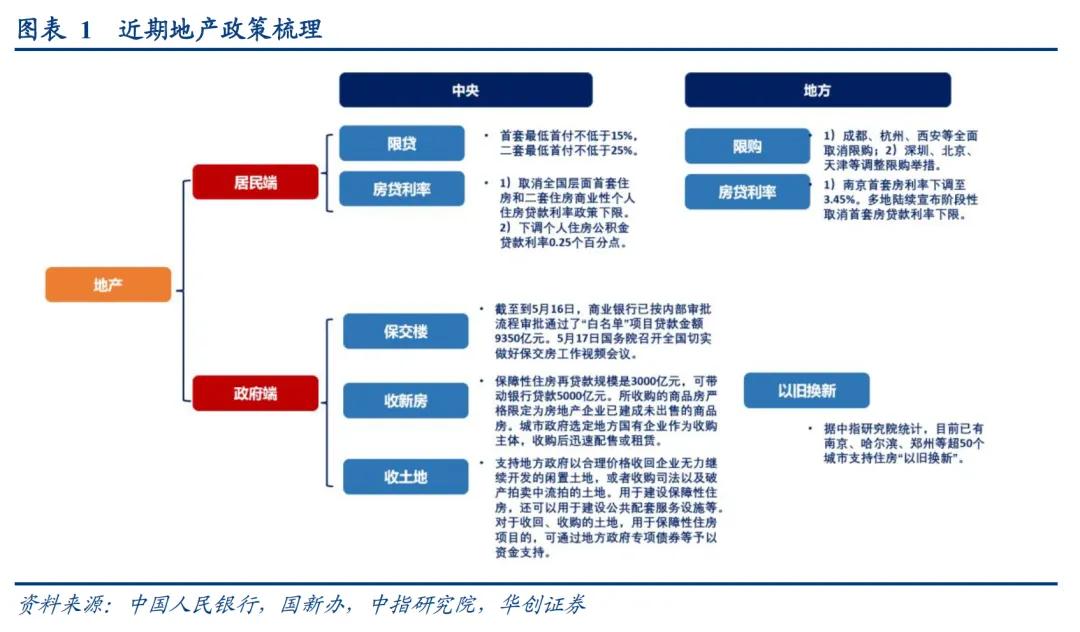

居民方面包括限购、限贷、房贷利率调整等。1)限购:成都、杭州、西安相继全面取消限购。北京、深圳、天津等也在优化限购举措。2)限贷:首套商业性个人住房贷款最低首付款比例调整为不低于15%,二套住房商业性个人住房贷款最低首付款比例调整为不低于25%。3)房贷利率:央行取消全国层面首套住房和二套住房商业性个人住房贷款利率政策下限。下调个人住房公积金贷款利率0.25个百分点。

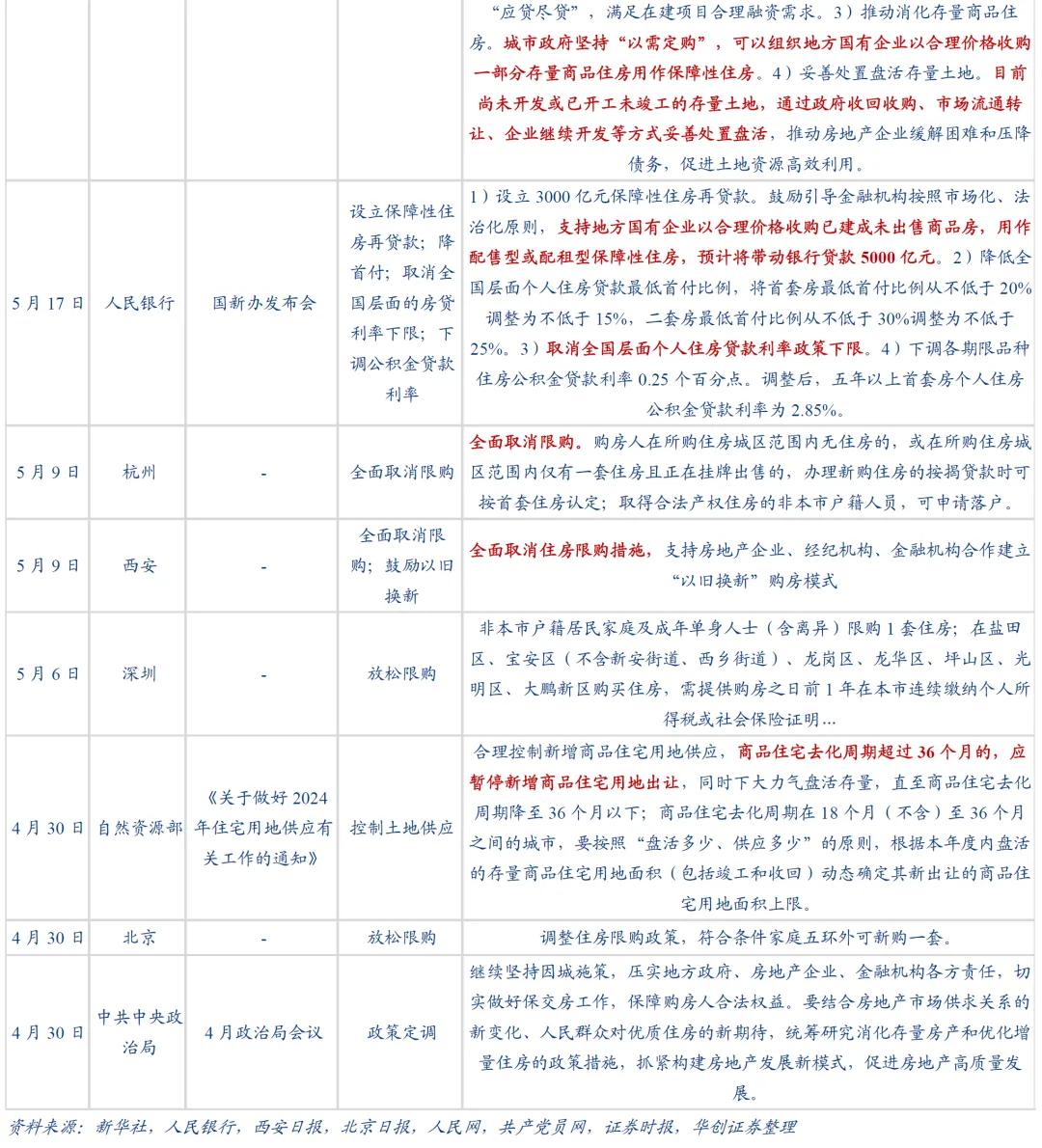

地方政府方面,包括保交楼、收新房、“以旧换新”、收土地等。其中,5月17日国务院政策例行吹风会上重点提及的有:1)设立保障性住房再贷款3000亿元,支持地方国有企业以合理价格收购一部分存量商品住房用作保障性住房。所收购的商品房严格限定为房地产企业已建成未出售的商品房。2)支持地方以合理价格收回土地。对于收回、收购的土地,用于保障性住房项目的,可通过地方政府专项债券等予以资金支持。

二、各地典型做法梳理

(一)回购商品房:实践较早,体量仍较小

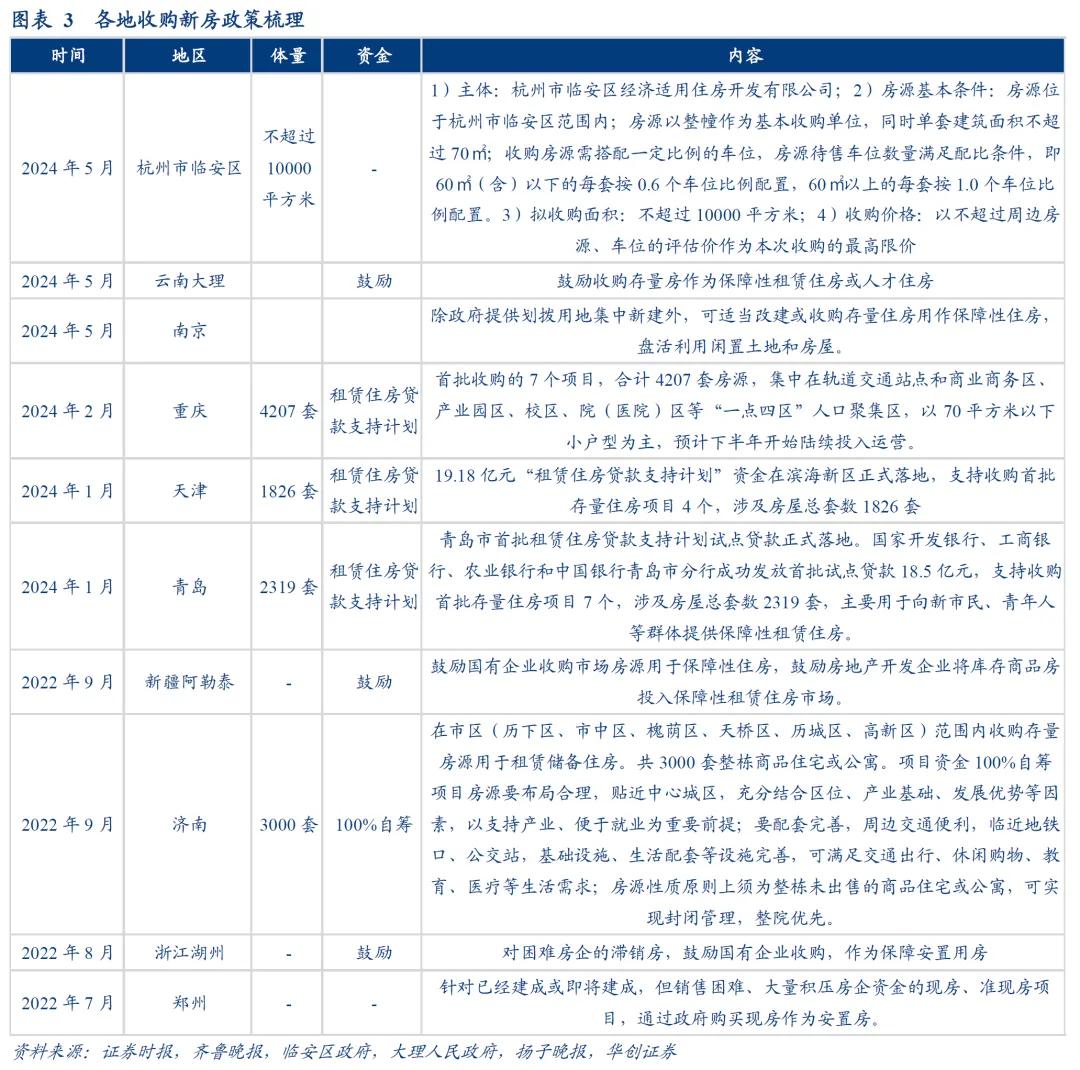

地方国资平台收购商品房用作保障性住房,2022年已有实践,例如郑州、湖州、阿勒泰、济南均出台政策鼓励或支持国有平台收购商品房。代表性地, 2022年9月,济南城市发展集团资产运营管理有限公司发布公告称将收购部分商品房,关键信息包括:1)体量:3000套整栋商品住宅或公寓;2)用途:用作租赁储备住房;3)资金来源,“100%自筹”;4)收购房屋限制较多,包括位于市中心、设施完善、配套便利等。

据不完全统计,今年以来已有多地实践,可分三类:1)由“租赁住房贷款支持计划”支持的,例如重庆、天津、青岛,体量分别为4207套、1826套、2319套。2)尚未明确资金支持的,例如杭州市临安区,提出收购不超过1万平商品房用作公共租赁住房,收购价格以周边房源的评估价为上限,同时对房源大小(不超过70平)、车位配比作出较多限制;3)其他类,主要为“鼓励”、“可适当…收购存量住房用作保障性住房”。

(二)房地产以旧换新:涉及城市多,但体量仍偏小

今年,多地开展房地产以旧换新活动,我们曾在4月23日报告《五问房地产“以旧换新”》中将各地实践划分为三类:1)旧房收购模式,国资平台收购居民二手房,居民获得资金后用于购置指定新房;2)优先推介模式,房企与中介合作,优先推介拟换新购房者的旧房;3)税费优惠模式,给予房地产以旧换新税费优惠、流程性便利。目前各地实践仍在我们当时讨论的范畴之内:体量仍然偏小、尚未成为“宏观变量”。

三、地产的思考:四个核心关注点

(一)地方政府:如何兼顾化债与收储?

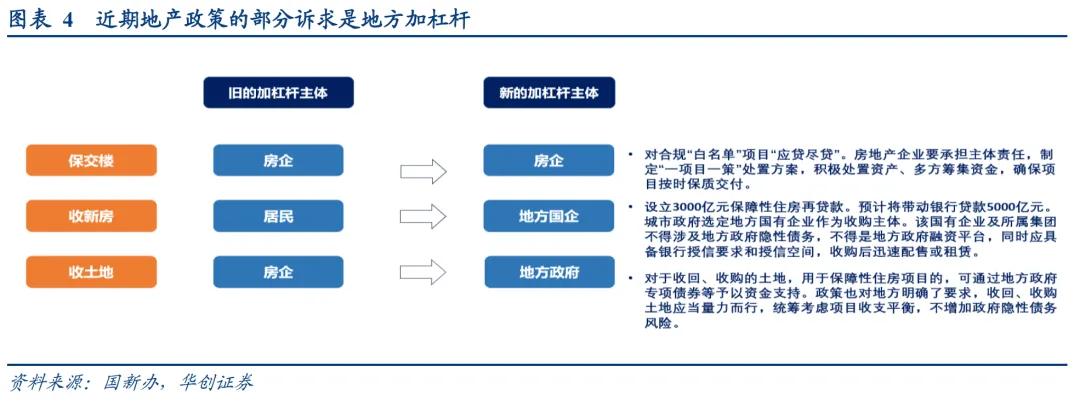

第一个关注点来自对地方的化债要求与收储(新房或土地)要求的重叠。

1)化债:4月30日政治局会议强调,“要深入实施地方政府债务风险化解方案,确保债务高风险省份和市县既真正压降债务、又能稳定发展。”5月17日国新办也强调“收购(商品房)主体不得涉及地方政府隐形债务。收购土地不增加政府隐形债务风险”。

2)收储:无论是收新房或是收土地,目前的资金支持皆是指向债务层面的增加(保障性住房再贷款、专项债等),结合地方财政收入与支出增速的走低(1季度,地方两本账合计的收入增速为-0.5%,支出增速为-2.7%,这意味着其本质或是地方加杠杆以弥补居民(买新房)、房企(开发土地)加杠杆的力度的不足。从过往的地产相关再贷款使用情况看,地方政府的加杠杆的落地或偏慢。

第一个关注点如何化解?即,地方政府债务在降杠杆环境中如何有动能且能合理的去展开加杠杆行为?有待央地探索、实践出推广的模式的出现。我们推断有两个可能性。或者是需通过专项资金的方式予以支持,或者是明确问责边界的方式予以支持。

(二)地方政府:以何种方式筹集保障房?

第二个关注点在于地方政府该如何选择筹集保障房的方式?我们认为,可能有三个选项。

1)首先,方式一是收购新房。按照国新办5月17日的发布会,“所收购的商品房严格限定为房地产企业已建成未出售的商品房,对不同所有制房地产企业一视同仁。按照保障性住房是用于满足工薪收入群体刚性住房需求的原则,严格把握所收购商品房的户型和面积标准。”即,收房用途为保障性住房。

2)其次,方式二是收购二手房。《中国证券报》5月28日刊发文章《逾70个城市推行住房“以旧换新”》,“开发商或国资平台收购旧房,售房款用于购买指定新房项目,这种方式是今年以来住房‘以旧换新’的主流。郑州等城市全面铺开住房‘以旧换新’。”地方政府的国资平台有意收购二手房,其用途虽未明确,但做保障房是可能的用途。此前在国务院文件《国务院办公厅关于加快发展保障性租赁住房的意见》提到,“引导多方参与,……存量闲置房屋建设”。

3)再次,建新房。根据国务院文件《国务院关于规划建设保障性住房的指导意见》(国发【2023】14号),“要制定年度建设筹集计划,优选建设实施主体。”

根据国家统计局数据,“2023年保障性租赁住房开工建设和筹集213万套(间)”,我们以200万套保障房住房筹集为目标,比较不同筹集方式的差异(建新房、买新房、买二手房)。

1)资金要求上:建新房<收二手房<收新房。建新房,按照保障房每套70平,建安成本4000元/平,则所需资金为5600亿。收新房,按照新房均价1万元/平(全国平均数据),每套90平(商品房常见的是90平左右),则所需资金为18000亿。

2)管理难度上:建新房<收新房<收二手房。

3)就业带动上:建新房带动多。按照2023年建筑业的数据,建筑业人均产值60万元左右。则,建新房可以带动约93万人的就业。收购新房与二手房对就业的影响较小。

4)经济带动上:建新房带动多。房地产建设周期中,分两次计入GDP,一次为建设过程,一个是销售过程。建新房完成签约,则同时在建设过程与销售过程影响GDP。而收新房,仅直接影响销售过程的GDP。收二手房,间接影响GDP(居民以旧换新,换新时才会影响GDP)。

5)库存影响上:建新房增加全社会的库存。收新房则减少房企库存,增加政府库存。

从筹集保障房的多种方式来看,我们判断不同的方式各有利弊。如更多选择建新房筹建,则资金占用少,管理难度低,经济与就业带动强,但缺点在于进一步增加库存。如更多选择收新房筹集,则可以减少开发商的库存,有利于开发商有更多资金进行保交楼,但对于政府而言,资金占用高,就业带动小。

从后续影响来看,这意味着,第二个关注点在于地方政府在既定的保障房筹集目标下,需要在筹集的方式上做一定的权衡。考虑到今年就业目标的提高(从1200万人左右提高到1200万人以上),稳就业的诉求或依然较高。大规模使用收新房的方式筹集保障房的可能性尚难判断。解决的路径可能是在就业层面有其他的应对举措(如基建的投入增加等)或者就业的时序进度上超预期完成目标。

(三)地方政府:收储能否实现商业可持续?

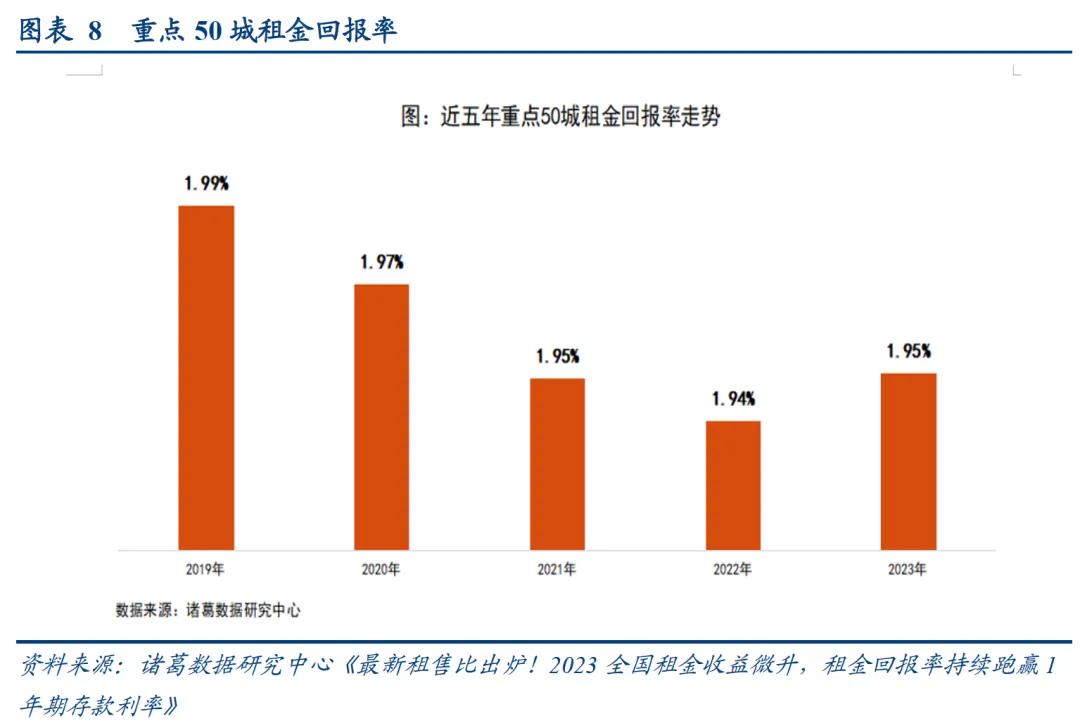

第三个关注点在于,收购新房以作为保障房出租或出售,商业可持续能否实现?

商业可持续:按照5月17日国新办的发言“21家银行按照风险自担、商业可持续原则,自主决策是否向收购主体发放贷款。”成本端,保障性住房再贷款的利率是1.75%,即地方政府获得的资金成本>1.75%。而收益端,根据诸葛找房的研究,2023年全国重点50城的租金回报率是1.95%。考虑管理费用、空置率、保障房住房租金偏低等因素,实际运营的回报率可能低于1.95%。这意味着,实现收支平衡,或需要以更低的价格购入。

这意味着,第三个关注点的症结或在于资金端的成本偏高。解决的路径来看,或者是压低房价或者需要对收房运营这一行为给予单独的盈利考核政策。考虑到当下房价较为低迷,根据统计局数据,4月全国70城新房、二手房房价同比进一步下行。其中二手房房价同比已低于2014-2015年同期。这意味着,若以压房价的方式收入,房价下行压力或会进一步加大。

(四)居民部门:何时加杠杆?

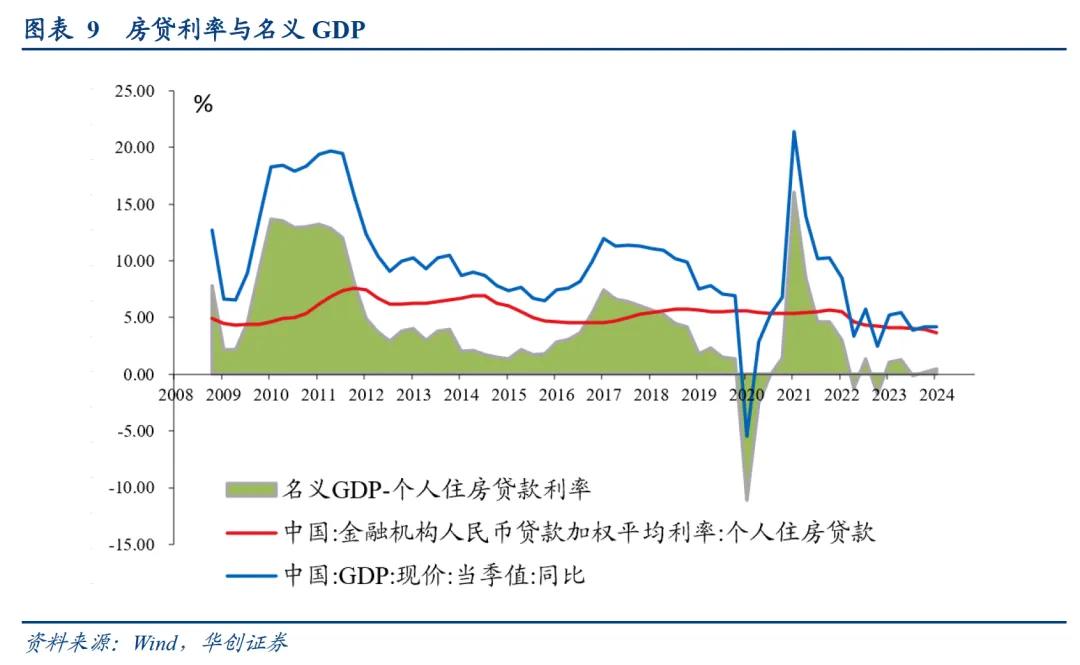

第四个关注点在于居民部门。央行近期的涉及居民部门的政策包括降低首付比、下调房贷利率等。这意味着,可能受此政策影响的是需要通过按揭买房的人群。我们对这部分人群作简要分析。

对于需要按揭买房的人而言,其资金来源为既有储蓄和未来n年(按购房者选择的按揭年限)的个人收入,其收入增速预期可锚定名义GDP增速(参考政府工作报告,预期目标中包括居民收入增速与经济增长同步),其时间成本为房贷利率。则,其可预期的n年的收入越多,财富越多,买房的可能性越大(此处考虑时间价值,贴现率使用房贷利率,不考虑房价变化)。

即,较好的置业时点应该是收入增速预期快、且房贷利率低时。我们计算名义GDP增速与房贷利率差值。1季度,名义GDP增速为4.2%,个人住房贷款利率为3.69%,差值为0.49%,与历史比较来看,属于偏低水平。(2014-2015年平均差值为180个bp)。

这意味着,居民部门的痛点的解决,或者需要名义GDP增速上行(提高收入预期)、或者需要进一步大幅降低房贷利率。

四、如何观测效果?

后续来看,地产政策的落地见效(即成为宏观层面的重要影响变量),可分两个角度来观察。

一是痛点的解决。如多地试点中寻找到有望在全国推广的解决方式,各地房贷利率进一步大幅下调等。从体量上来看,按目前地方政策来看,假设全国有50城有收房意愿,若每个城市只收购1000套,影响的体量或仅在50城*1000套/城*90平/套 = 450万平。2023年住宅销售面积为9.48亿方,即只占0.5%左右,属于宏观影响不大的体量。

二是地产自身循环的畅通。目前地产政策的诉求是地方加杠杆以弥补居民(买新房)、房企(开发土地)加杠杆的力度的不足。地产自身循环的畅通实际是居民、企业重新开始加杠杆。核心是地价的回暖(开发商拿地预期好转)、居民买房的预期回升(居民购房收益率跑赢现金)等信号的出现。

具体内容详见华创证券研究所6月3日发布的报告《【华创宏观】地产的四个核心关注点》。