炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:医曜

恒瑞医药曾是中国药企的风向标,但如今它的财报却越来越“抽象”。

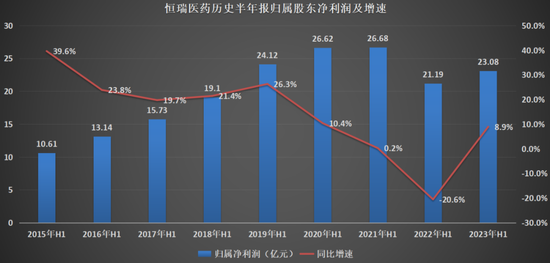

以8月18日公布的半年报为例,恒瑞医药取得营收与净利润的双增长,录得净利润23.08亿元,虽不及2021年中报的26.68亿元,但却已经与2019年中报净利润相当。按理说,在经历2022年业绩双降的影响后,恒瑞医药重新收获增长是足以让投资者满意的,但下一个交易日恒瑞医药股价却一度跌去近7%。

图:恒瑞医药历史半年报归属股东净利润及增速,来源:锦缎研究院

对于恒瑞医药财报的数字,市场似乎给出的是一种完全不同的解读。究竟为什么恒瑞医药的财报,投资者越来越看不懂了呢?这或许与公司披露口径的“虚”化密切相关。

01

被“抹去”的销售量

一直以来,恒瑞医药单品类药物的销售数据就不那么透明,公司从未明确的向外界公布过卡瑞利珠单抗等拳头产品的营收数据,而是以“创新药”这一大类来统称。

但实际上,熟悉创新药领域的投资者都很清楚,“创新药”这个范畴太大了。“First-in-class”的药物算是创新药,“Me-too”药物可以算作是创新药,甚至“Me-worse”药物也可以被称为创新药。可在销售层面,这些不同类别的创新药之间,销售数据却是云泥之别,产业竞争力更是迥然不同。

尤其在过去的国内市场,销售渠道对药品的销售起到了极大的作用,即使是一款竞争力很差的产品,只要拥有强势的渠道也完全可以“以价换量”。基于此,单纯披露“创新药”的营收规模其实没有任何意义,并不能看出公司创新药的真实竞争力。

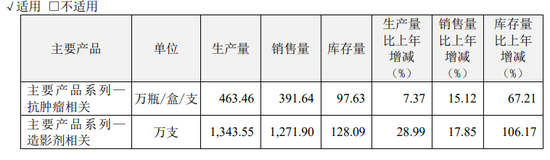

其实,恒瑞医药也并非总是像如今这般粗狂,在卡瑞利珠单抗刚上市的时候,它虽然没有直接公布营收,但也公布了各产品的产销数据,懂行的投资者完全可以根据产销量计算出大致的销售情况。

图:恒瑞医药2020年产销量数据,来源:公司财报

然而,随着国内PD-1赛道的不断内卷,头部药物为了进医保全部“自降身价”,卡瑞利珠单抗也在2021年主动降价85%至2928元/瓶。

可从2022年财报开始,恒瑞医药就“抹去”了具体产品的产销量,改为使用笼统的大品类进行区分。也正是从那一时刻起,投资者就失去了对于卡瑞利珠单抗的追踪能力。

图:恒瑞医药2022年产销量数据,来源:公司财报

还记得2018年的时候,苹果公司也干出了类似的事情。在苹果2018年财报的电话会议中,库克表示未来苹果将不会在财报中披露iPhone的销量。苹果的这一做法遭到了华尔街分析师的一致看衰,在财报披露盘后,苹果股价就暴跌7%。即使强如苹果,在“虚”化披露后,也会遭到投资者的抛弃,更不要说恒瑞医药了。

与上市公司相比,投资者本就处于劣势地位,就算上市公司准确披露信息,那么投资者也只能得到滞后的消息,这其实已经不算公平了。如果上市公司在此基础上还“虚”化业绩,那么只能增加投资者对公司未来业绩的担忧,进而把投资者推向了相反的方向。

恒瑞医药“抹去”具体产品的销量披露,这不仅无法降低投资者的担忧,反而会给不少做空者留下写“小作文”的机会。如果投资者无法了解上市公司,那么又怎么会真金白银的投资呢?

02

“可调节”的研发费用

恒瑞医药除了“抹去”具体产品的销售量外,还开始在费用端进行调节。

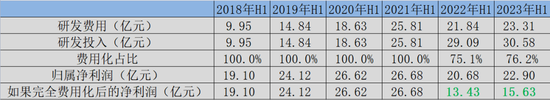

2023年上半年,恒瑞医药实际研发投入30.58亿元,但却仅在费用端计入23.31亿元,剩余7.27亿元研发投入被资本化处理。虽然将研发投入资本化是不少药企所采用的通用做法,这样做本无可厚非,可是在2021年之前,恒瑞医药的研发投入是全部进行费用化处理的,突然的资本化操作无疑会在短期内抬升利润。

在2022年和2023年中报中,恒瑞医药分别将7.25亿元和7.27亿元研发投入进行资本化,与过去完全费用化相比,这部分调节相当于为恒瑞医药增添了7亿多元的利润。如果我们依然采用过去的标准将研发投入进行完全费用化,那么恒瑞医药的归属净利润将分别降至13.43亿元和15.63亿元。

图:恒瑞医药研发费用与利润调节,来源:锦缎研究院

也就是说,虽然恒瑞医药整体业绩看上去已经复苏,但实际却是“利润调节”的结果。如果投资者依然按照之前的标准,那么恒瑞医药的盈利能力实则远没有恢复。

之所以恒瑞医药过去一直将研发投入完全费用化,其实是从企业经营角度考量的,因为按照我国现行税法规定,研发支出费用化的部分可以在当期获得加计75%的扣除。简而言之,费用化的研发投入能够多享受75%的所得税扣除,因此恒瑞医药才会选择完全费用化的形式。

开启研发投入资本化的秘籍后,恒瑞医药相当于就拥有了“透支”业绩的能力。虽然研发投入资本化是有一定标准的,但在特殊情况下,公司依然可以利用规则放大资本化比例,从而获得短期净利润“纸面”层面的提升,这就使得最终业绩的信服力明显下降。

另一方面,这种“透支”能力会逐渐增大公司业绩压力,增加经营风险。虽然这部分投入没有计算在当期费用内,但却依然会以资本化的形式存在于资产负债表中,一旦这些研发未达预期,那么是会出现减值风险的,增加了公司未来经营的不确定性。

03

越来越模糊的定位

在过去,恒瑞医药是名副其实的“制药一哥”,大量仿制药业务能够为公司创造稳定且持续的现金流。可是随着仿制药集采的层层加码,这部分仿制药业务的价值骤然下降。

面对仿制药集采压力,恒瑞医药果断开启转型,寄希望于创新药研发去再造一个“恒瑞”。既然恒瑞医药的价值正在由仿制药向创新药过渡,那么投资者衡量恒瑞医药的持续也注定会发生改变。

创新药与仿制药,有着截然不同的估值逻辑与产品形态。仿制药研发成本低,竞品之间差异小,主要依靠市场定价与渠道影响决定胜负,这些最终都会归结为利润层面,因此投资者在过去始终关乎恒瑞医药的利润。

可在创新药市场,研发能力成为企业胜负手,爆款产品、普通产品、劣效产品之间的销售结果是完全不同的。这种改变增加了投资者分析上市公司的难度,想要弄清楚公司的价值,必须知道各条产品线的具体营收能力,而恒瑞医药恰恰选择忽略这部分信息的披露,投资者自然也就无法判断其创新业务的价值。

纵观国际一线大厂,无一不在突出创新药的价值。如辉瑞、雅培、默沙东、赛诺菲等巨头,均对仿制药业务进行剥离,从而降低仿制药业务对于公司估值的影响,减少对投资者的干扰。聚焦当下,诺华也披露了拆分山德士(仿制药业务)的计划,实行创新业务与仿制业务分离,这是一线药企的一致选择。

反观恒瑞医药,极力弱化创新药物的披露,却增加对于利润端的曝光,其本质还是采用仿制药的估值逻辑。虽然恒瑞医药一直想将自己标榜为创新药“一哥”,但却始终活在过去仿制药的阴影之下,公司自身都没有做好转型创新药的准备,又如何指望投资者去给予公司对待“创新药”般的宽容呢?

现阶段,恒瑞医药最大的问题就是“言行不一致”,即想保留仿制药的利润,又想享受创新药的估值。如果恒瑞医药真的把创新作为未来发展的方向,那么首先应该做的就是坦诚的披露创新产品销售数据,减少对于利润的关注,引导投资者去更加聚焦研发成果。

君以国士待我,我必国士报之。同样的,上市公司对投资者坦诚相待,投资者也必然会给予上市公司更多的包容。