每经记者 王海慜 每经实习记者 余洋 每经编辑 赵云

5月18日起,知名公募泉果基金第二只三年期产品发行,同时也是“老将”刚登峰七年后首发的新基。

然而在不少论坛上,都出现了不少邮储银行员工的吐槽,甚至还有抱怨,究竟是什么情况?

泉果发新基金,邮储银行员工贴手续费、送礼品?

公告显示,“泉果思源三年持有期混合型基金”为开放式混合型证券投资基金,对每份基金份额设置3年最短持有期。作为混合型基金,投资于股票资产占基金资产的比例为60%-95%,其中投资于港股通标的股票占股票资产的比例为0%-50%。

《每日经济新闻》记者注意到,在股吧等平台出现了邮储银行员工贴手续费、还送礼品的留言。留言吐槽称“员工需要自购‘5或10的任务’,根本完不成!”,还有邮储银行内部员工留言表示,可以帮忙代购,在手续费上可以有所优惠。

究竟是怎么一回事?邮储银行的员工需要被迫“自购”基金产品吗?所谓的“优惠”究竟是多少?力度有多大?

邮储银行某内部人士向记者解释:“一般来说,像基金产品的售卖任务分摊到县级支行是在六十万到七十万左右。我们一般先向客户售卖,如果一份都没有卖出去,上级肯定要‘降压’,再是员工自购。”

头部银行作为基金公司重要的销售渠道,行内员工代销基金产品时能够获得一定的营销费用,然而营销费用层层拨扣,到基层几乎所剩无几。

“举个例子,基金产品的手续费为1.2%,提前赎回的费用为1.5%,固定收到的费用就是2.7%,在固收的情况下还要赚钱,所以会给银行拿部分营销费用。但是最终到我们基层员工手中,算下来可能只有百分之零点零几,一万块钱的基金产品就只拿得到50块钱的营销费用。”

对于所谓的“贴手续费”的说法,实际上是一种“保底”的推销方式。

邮储银行某内部人士称:“我们不能够向客户保证三年期基金产品在到期后能够达到预期的回报率空间,但是基金产品到期收益率不太理想时,我们能补上一定的亏损。比如,三年期满后,一万块钱的投资亏损500块,我们可以保底3%的收益率,其实也就相当于给了客户300块。”

而至于“送礼品”这一说法,是购买额在20万以上的“大客户”才能够拥有的待遇。“毕竟营销费用到基层几乎没有多少了,基金产品对于银行来说是单方代销产品,其中间营销费用并不高,甚至比保险理财产品所带来的营销费用低。所以所谓的‘送礼品’,其实是只针对购买额较大的大客户,至少要在20万以上,能够有一些手续费的减免。”

前期邮储银行员工自购后吐槽产品成绩不理想

实际上,这并不是邮储银行第一次代销泉果基金的基金产品。

邮储银行某内部人士向记者表示,去年10月明星基金经理赵诣所管理的新产品“泉果旭源三年持有期混合型证券投资基金”就在邮储银行内部进行了一轮募集。

据21世纪经济报道,“泉果旭源三年持有期混合型证券投资基金”发售当日,邮储银行冲在前列,仅当日下午就卖出20亿,占据募集贡献度的四分之一,而募集量排名第一的是招商银行。

值得一提的是,邮储银行行长刘建军于2021年5月才加入到邮政体系,而在此之前,刘建军一直在招商银行工作。一直以来东方红资管和招商银行保持长期合作伙伴关系,而泉果基金正是由东方红资管的老领导王国斌、任莉、姜荷泽等人开创的个人系公募。

然而,泉果基金首只公募基金产品的“成绩单”并不理想,这也是为什么不少前期邮储银行员工没完成销售任务,自购了该产品后,网络吐槽的原因所在。

“泉果旭源三年持有期混合”披露的2023年一季报显示,报告期内“泉果旭源三年持有期混合A”一季度净值上涨1.48%,跑输业绩比较基准1.39个百分点;“泉果旭源三年持有期混合C”一季度上涨1.48%,跑输业绩比较基准1.49个百分点。

不过,受访的邮储银行内部员工也向记者表示对泉果基金产品的信心。

“除了对客户推销外,我们内部员工也会买基金产品。在购买前,我们回去看看基金经理所管护的产品收益回报率。大部分基金经理能力都很强,我们还是很看好泉果基金,毕竟三年期的产品不能看短期回报率。”

三年期产品回报分化明显

根据发售公告,泉果思源三年持有期混合型基金于5月18日正式发售,该基金对每份基金份额设置三年最短持有期。即该基金在进入开放申购状态后,每笔申购或定投的基金份额锁定期也为3年。

换句话来说,需要持有3年期满才能赎回。

三年期基金产品的优势在于,无论是投资者还是基金经理,都能够在时间沉淀下,以长期视角看待市场。一方面,投资者能够避免因短期市场波动而造成“追涨杀跌”的频繁操作;另一方面,基金经理能够更以长远地角度去投资高成长性的公司与行业,获得长期收益。

然而,放眼今年大盘,A股震荡显著,年内基金发行规模创近五年新低。在新基金发行困难的形势之下,基金公司拿出最好的资源来维护三年期基金产品的口碑。

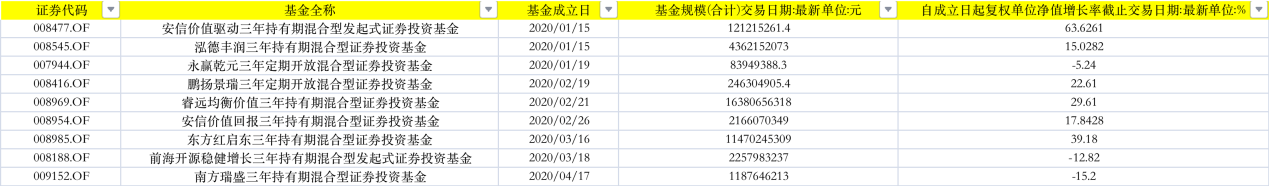

2020年,三年期基金产品大爆发。Wind数据显示,仅在这一年之内,就有28只三年期基金发行成立。如今三年时间已过,目前已有9只产品亮出“成绩单”。

从目前已公布的业绩来看,三年期基金产品回报两极分化明显。比如,成立于2020年1月15日的安信价值驱动三年持有期混合型发起式证券投资基金,自成立日起复权单位净值增长率超过50%;而成立于2020年4月17日的南方瑞盛三年持有A,自成立日起复权单位净值增长率为-15.2%。

“三年期产品管理专家”出马

昨日,泉果基金第二只公募基金“泉果思源三年持有期混合型基金”上新,老将刚登峰担任产品基金经理。该基金同样设置三年的锁定期,同样主要由邮储银行作为主要渠道方进行代销。

作为三年期产品管理专家,刚登峰所管理的产品东方红睿轩三年定开基金,自2016年1月开始至2022年5月2个三年封闭期内,期间收益率96.58%,而同期上证指数涨幅仅为4.62%,超越上证指数91.96个百分点。

公开资料显示,刚登峰本硕毕业于上海交通大学,2009年起开始从事证券行业工作,2015年起开始担任基金经理,曾任东方红资产管理执行董事、首席策略、公募权益投资部总经理助理,具有14年证券从业经验,近10年投资经验,投资经历过完整牛熊周期。2022年,离开东方红后,加入泉果基金,担任泉果基金董事总经理、公募投资部基金经理。

刚登峰在业内被称为“穿越周期的基本面投资者”,对机械、房地产、消费、医药、煤炭、电子、新能源、计算机等行业都有过深度研究。

在接受媒体采访时,刚登峰曾表示,他的投资方式以自下而上为主,往往从产业逻辑和产业趋势出发,根据产业本身的变化寻找合适的投资机会。在投资方向上,主要关注四类机会:一是产业创新带来的机会;二是明确有增量的产业扩张;三是份额具有提升空间的公司;四是受益于供给侧变化的传统行业。

时隔7年后再出发,三年期产品管理专家刚登峰将交出怎样答卷?我们拭目以待。