每经记者 蔡鼎 每经编辑 高涵

美东时间3月9日(周四),美国实力强大、历来运营良好的硅谷银行(下称SVB)突然之间爆出“大雷”,股价一夜之间狂泻60%。更糟的是,包括Coatue和Founders Fund在内的几家顶级风投公司已向一些投资组合公司建议,随着对SVB稳定性的担忧与日俱增,它们会强烈考虑从该行中撤出资金。

恐慌情绪的迅速蔓延,随后直接导致了挤兑的发生。仅在暴跌60%后,SVB就破产倒闭,由联邦存款保险公司(FDIC)接管。这是自2008年金融危机以来,美国最大的银行破产事件,也是美国史上第二家倒闭的大银行。

对于市场目前广泛担心的SVB传导风险,总部位于硅谷的研究公司Constellation Research首席分析师及创始人王瑞安(R “Ray” Wang)在接受《每日经济新闻》记者采访时指出,美国银行体系将能很好地经受住此次SVB危机带来的风险,摩根大通或者摩根士丹利极有可能最终收购SVB。

SVB是如何倒下的?

当地时间周四早晨,SVB宣布,出售投资组合中的部分证券将导致18亿美元的亏损,并寻求通过出售普通股和优先股募资22.5亿美元,这被华尔街视为是恐慌性的资产抛售和对股权的猛烈稀释。这种自救举措非但没有帮助SVB获得一线生机,反而令SVB暴跌。

有分析指出,SVB的流动性危机把投资者吓坏了,因为该行历来是一家非常强大、运营良好的“优等生”。此外,SVB一直是科技和生命科学初创公司中最受欢迎的金融机构之一,市场最担心的是,科技泡沫的破灭恐怕会传导至美国的金融体系,从而,本世纪初的互联网泡沫破裂甚至金融危机将会重演。

尽管CEO格雷格·贝克尔迅速与包括风投在内的银行客户举行了电话会议,呼吁他们“保持冷静”,以避免出现挤兑,但SVB周四的暴跌仍吓坏了许多著名的风投资本家,其中包括彼得·蒂尔的创始人基金、Coatue Management、Founders Fund、Union Square Ventures和Coatue Management等。彭博社援引知情人士消息称,这些风投指示投资组合企业限制风险敞口,并从SVB撤出现金。

总部位于硅谷的研究公司Constellation Research首席分析师及创始人王瑞安(R “Ray” Wang)在接受《每日经济新闻》记者采访时指出,在SVB倒闭前,“风投公司已经告诉创始人将其资金撤出,另外一些风投则已经或将向他们投资的公司发出警告。截至美东时间3月10日,已经有几家初创公司都提到他们在SVB账户登录出现问题,即使反复输入登录名和账号都不行。这样看来,他们的账户访问似乎被冻结了。即使许多公司试图在账户被冻结之前到达SVB的分行,但仍无法将资金转移出来。

“SVB发生的挤兑是非常真实的,(SVB事件的影响)不可能是一两天的事。”王瑞安补充道。

随后,当地时间3月10日,根据美国联邦存款保险公司(FDIC)发布的一份声明,美国加州金融保护和创新部(DFPI)当日宣布关闭美国硅谷银行,并任命FDIC为破产管理人。

根据加州银行监管机构金融保护与创新部周五提交的接管命令,截至3月9日停止营业,SVB的现金余额为-9.58亿美元。监管机构表示:“尽管该行在2023年3月9日之前财务状况良好,但投资者和储户的反应是,在2023年3月9日开始从该银行提取420亿美元的存款,导致银行出现挤兑。这是10多年来美国最大的银行挤兑之一。”

持有“安全”的美债为何“爆雷”?

美东时间3月10日,美国联邦存款保险公司(FDIC)发声明表示,为保护参保储户,FDIC设立了圣克拉拉储蓄保险国家银行(DINB)。SVB已在周五被加州监管机构关闭,FDIC立即将SVB参保的所有存款转移至DINB。

SVB金融集团将被从标普500指数中剔除,INSULET将取代SVB金融集团成为标普500指数成份股。纳斯达克暂停SVB金融集团的交易,该行将停牌至满足提供更多信息的要求。

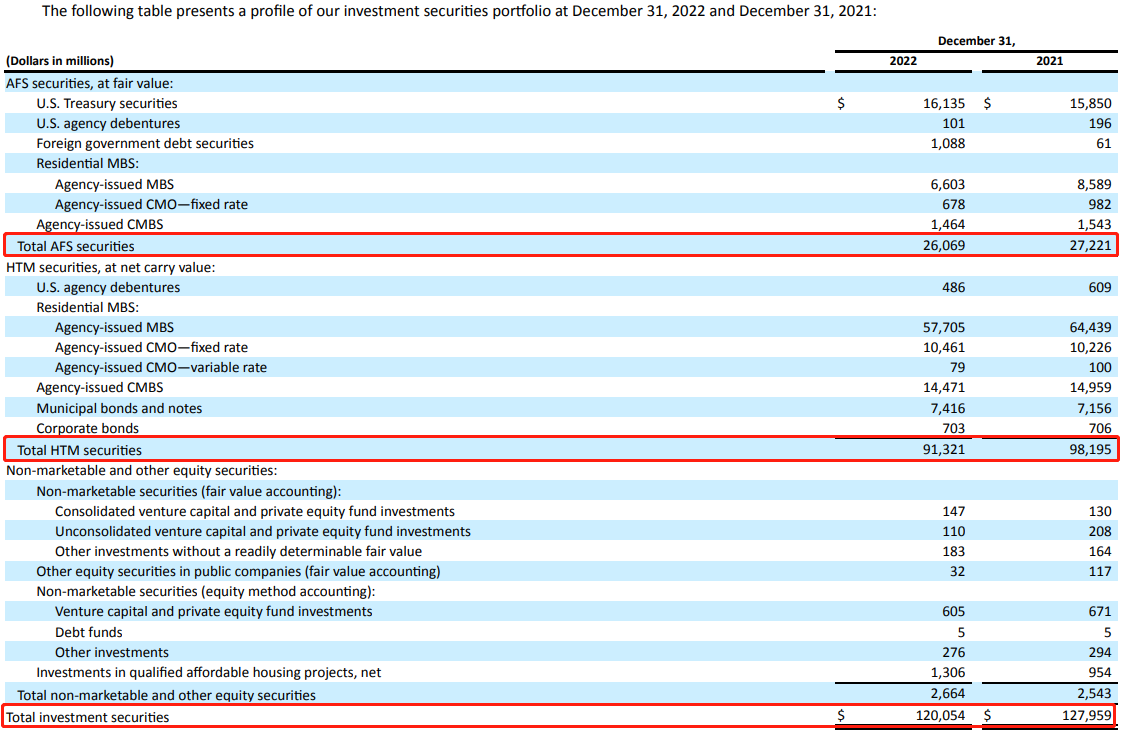

SVB的2022年年报显示,该行固收产品大多是以可供出售(AFS)和持有至到期(HTM)来做会计处理的,其160亿的美债完全以AFS计量,而1000亿的MBS主要是以HTM来计量。

从会计上来讲,AFS和HTM的好处是,资产市值的波动不会直接反映在损益上,至多影响其他综合收益(OCI)下的未实现损益,而且可以转回。但缺点是,一旦被迫出售AFS和HTM,就需要在当期确认一笔损益。

由于SVB的资产购买集中在2020~2021年极度宽松的货币政策期间,因此AFS和HTM资产的平均收益率非常低。从10-K文件看,该行AFS的平均收益率只有1.49%,HTM的平均收益率只有1.91%。

伴随美联储2022年3月开始的40年以来最激进加息周期,这些在货币宽松期间购买的AFS资产在2022年给SVB带来了超过25亿美元的未实现损失。更糟的是,如果将1000亿以HTM计量的MBS的未实现损失考虑进去,总的未实现损失高达175亿美元。

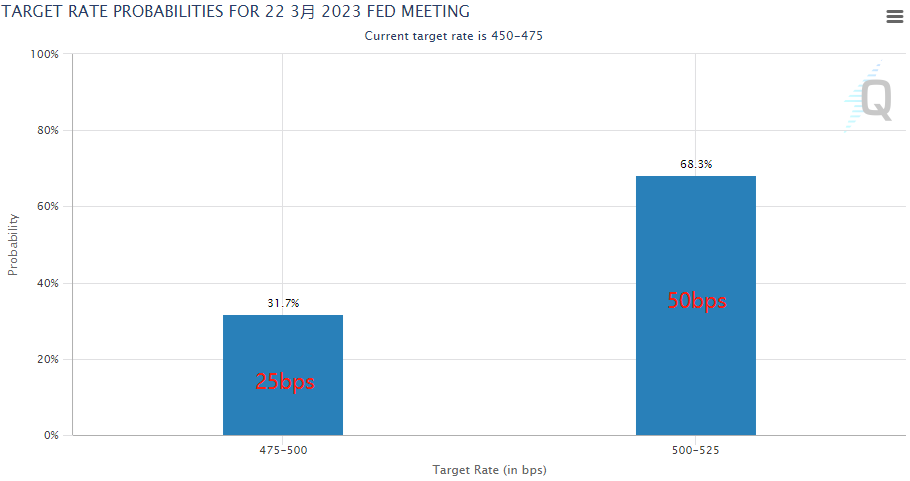

《每日经济新闻》记者注意到, 去年3月至今,美联储已经连续加息8次,为前美联储主席沃尔克在任以来最激进的加息周期。目前,美国联邦基金利率已经达到4.50%~4.75%区间,为2008年全球金融危机以来新高。此外,由于美国劳动力市场仍然强劲,目前期货市场认为美联储还将在本月下旬的会议上加息50个基点。

去年美股IPO数量“雪崩”也是爆雷原因之一

除了美联储加息之外,在接受《每日经济新闻》记者采访的市场人士看来,去年美国IPO市场的“枯竭”也是SVB“爆雷”的原因之一。

王瑞安对每经记者指出,“总结来看,市场对联邦基金利率的预期和美股市场上IPO融资规模的大幅下滑导致了这种危机的出现。像SVB这样的银行是美联储加息和IPO市场低迷的受害者。”

“2022年是有记录以来IPO最差的一年,全年美国只有151宗IPO。相比之下,2021年全年有多达1035家公司IPO。简单来讲,SVB是在押注美联储会降息,但不幸的是他们赌错了。SVB其实去年全年一直在不断亏损,任何可以看到其财报的人都知道。”王瑞安补充道。

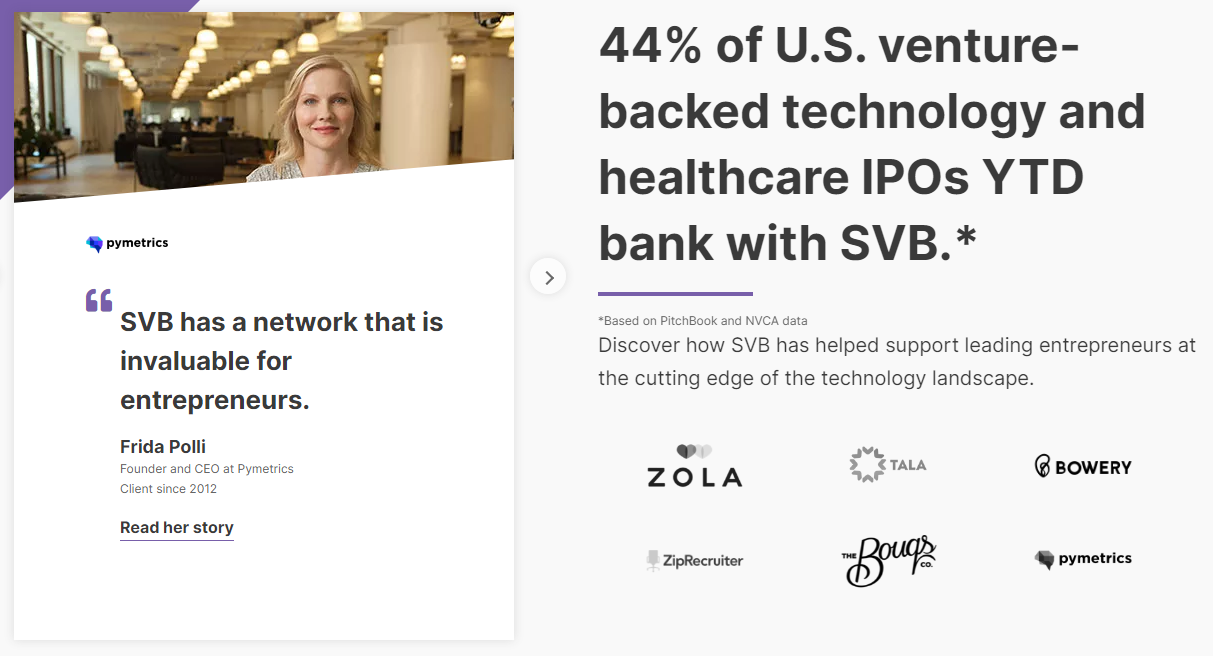

据SVB官网,该行与几乎一半的美国风险投资支持的初创公司以及44%去年上市的美国风投支持的技术和医疗保健公司有业务往来。SVB将Pinterest、Shopify和网络安全公司CrowdStrike Holdings等列为其服务过的较大型公司。然而,随着美联储加息不断打击这类公司的估值并迫使公司寻找现金,这些行业遭到巨大冲击。

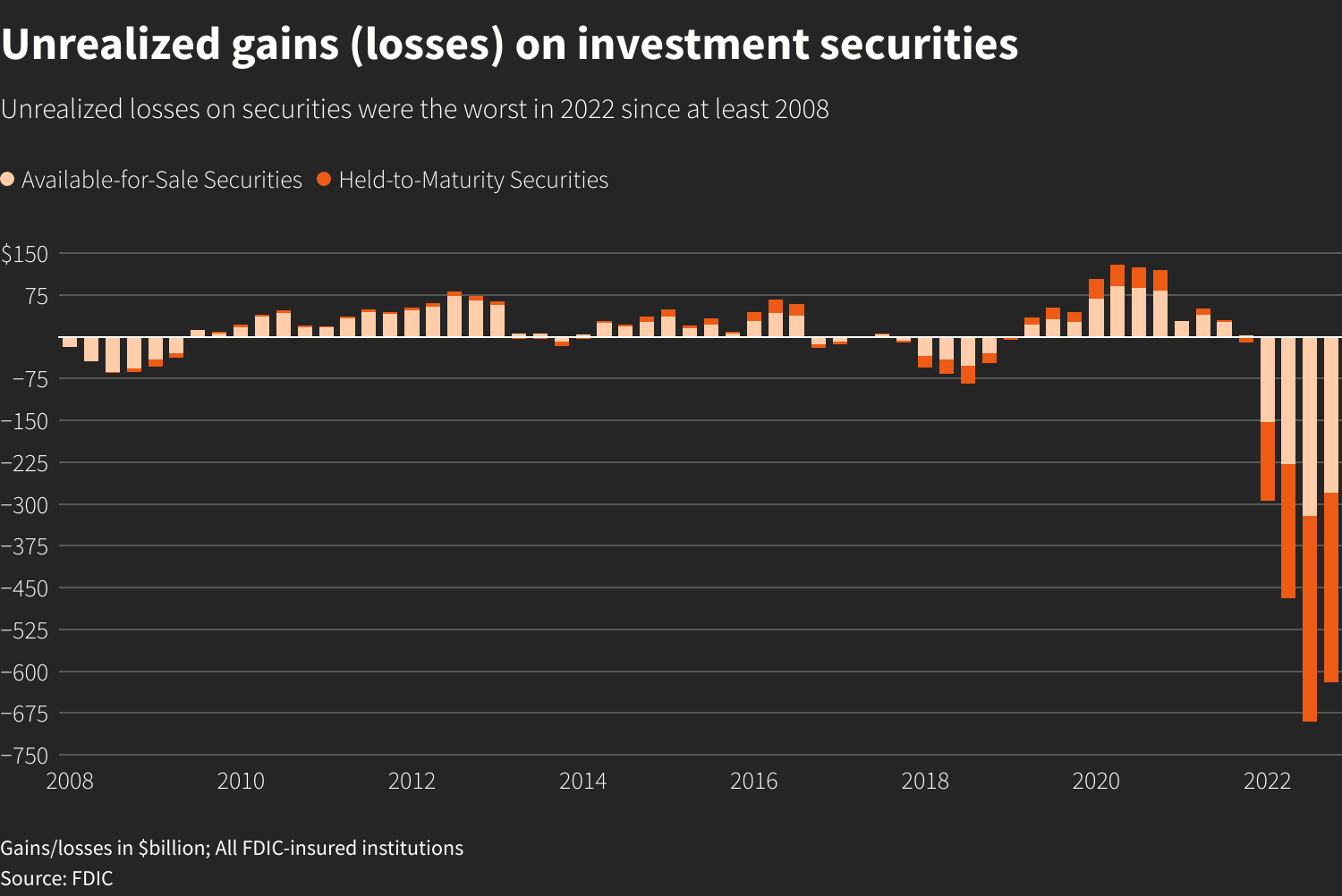

在采访中,王瑞安对《每日经济新闻》记者指出,AFS和HTM方面并不是SVB一家银行的问题。

每经记者也注意到,今年2月,联邦存款保险公司(FDIC)报告称,美国各大银行在可售证券和持有至到期证券上面临超过6200亿美元的未实现亏损。就在一年前,同样的账目亏损仅为80亿美元。

而对于市场目前广泛担心的SVB传导风险,王瑞安认为,美国银行体系将能很好地经受住此次SVB危机带来的风险,在他们看来,摩根大通或摩根士丹利极有可能最终收购SVB。“行业观察人士担心,这可能是银行破产潮的开始,当然首先是SVB,然后转移到其他面临相同风险的银行。”王瑞安对每经记者补充道。

可以明确的是,无论这场SVB危机最终是否会传导至更为广泛的金融领域,甚至是否会导致一场类似“雷曼2.0”的危机,这都是为全球银行业敲响的又一个巨大警钟。

“SVB危机凸显出了信心对整个银行业的重要性。一旦市场对一家机构财务状况的信心受到动摇,那么这种情绪就可能迅速升级,这对规模较小、多元化程度较低的机构来说尤其成问题。目前看来,这种传导效应不会很严重,但还有待时间证明。较大规模的银行应该有充足的资本和保护,这是极其重要的。”Oanda高级市场分析师Craig Erlam在接受《每日经济新闻》记者采访时表示。

免责声明:本文内容与数据仅供参考,不构成投资建议,使用前核实。据此操作,风险自担。

封面图片来源:视觉中国