炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

文/夏虫工作室

核心观点:短期看,草甘膦价格已经开始急剧下行;中长期看,环保压力与供需格局或将进一步制约行业产能。和邦生物此时却发债募集巨资扩产,是否是激进扩张?值得注意的是,和邦生物也曾以热门项目之名募得巨额资金,但最终却募而不投,此次发债募投,究竟有没有趁行业景气度犹存之际进行圈钱之嫌?此外,公司账面存有巨额货币资金收益率极低,却又高成本举债,大存大贷的资金结构合理性令人疑惑。

近日,和邦生物发行可转债申请获上交所受理。

根据最新公告显示,和邦生物拟向不特定对象发行可转债募集46亿元,主要用于广安必美达生物科技有限公司年产50万吨双甘膦项目。

值得注意的是,和邦生物业务不够聚焦,自上市后通过外延式并购等等方式,目前已经形成了化工、农业、光伏等三大业务板块,其中联碱、双甘膦/草甘膦为公司核心产品,收入占比分别为37.86%、43.97%。

有没有激进扩张?短期价格急剧下行

在疫情反复、极端天气、地缘政治关系动荡的背景下,粮食安全被各国纳入重点关注问题,作为全球市场份额最大除草剂的草甘膦需求强劲,草甘膦价格近年一路攀高。草甘膦作为全球第一大农药单品,约占据全球除草剂 30%的市场份额,占全球农药总用量的15%,是玉米、大豆、棉花、小麦等主要大田作物的首选除草剂。

近两年,和邦生物主要产品双甘膦等产销两旺,业绩呈现出爆发式增长。2022年财报显示,公司2022年实现营收130.39亿元、净利润38.07亿元,同比增长30.55%、26.12%。

这种高景气度是否可持续性呢?未来业绩是否存在较大不确定性呢?

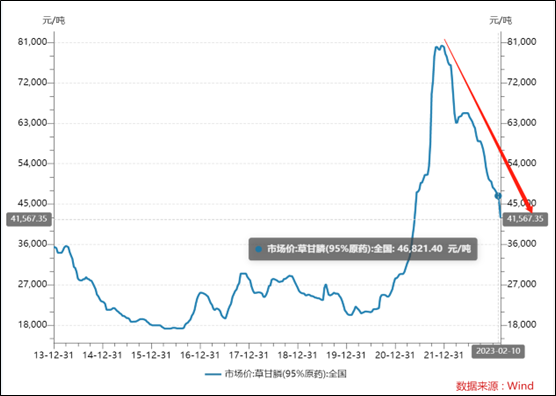

首先,从短期价格走势看,自2021年12月底,草甘膦价格已经出现拐点,去年年初至今,其价格从8万元/吨下降至4万元/吨左右,价格跌幅接近腰斩。根据相关业内人士预估,2023年草甘膦价格大概率将回落至35000-40000元/吨。需要指出的是,双甘膦为草甘膦中间体,其市场价格走势与草甘膦基本一致。需要强调的是,这块业务为和邦生物贡献半壁江山,其未来业绩压力可想而知。

其次,从供需格局看,根据华经产业研究院报告显示,目前全球每年草甘膦的需求量约71万吨。而2022 年全球草甘膦产能 118 万吨/年,其中国内产能 81 万吨/年,海外产能 37 万吨/年。

公开资料显示,目前草甘膦产能仍处于高位。据悉,目前,国内草甘膦主要生产商为兴发集团,江山股份以及扬农化工等龙头上市公司,产能依然居于高位。2022下半年内蒙古兴发科技7万吨草甘膦原药新建装置投产运行,新增产能的释放,将会又对产品价格形成一定挤压。

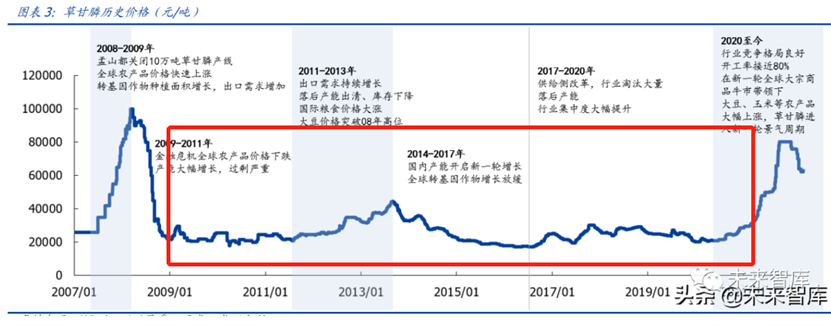

复盘草甘膦历史的价格较为波动呈现出明显周期性,历史价格走势表现出“牛短熊长”的特征,即历史上,草甘膦价格低迷周期曾高达近10年,具体如下图:

和邦生物此次拟投资50万吨/年双甘膦项目,折合约32万吨/年草甘膦。从供需格局看,和邦生物此次募投项目似乎显得较为激进,未来到底有没有产能过剩风险?值得投资者高度警惕。

最后,环保趋严的情况下,相关环保政策也是一大重要制约要素。草甘膦是发改委限制投资项目,审批政策严格。草甘膦对环境土壤污染较大,相关国家已经出现限制使用。据悉,同一块土壤连续使用10%草甘膦达5年的,由于其对土壤的板结,将会使土壤变成癌症土,不能再种植任何作物,严重破坏生态平衡。

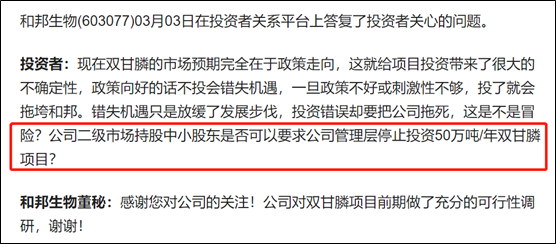

值得一提的是,相关投资者对公司如此激进扩张提出较大担忧,并在投资者互动提出相关质疑。对此,公司称对双甘膦项目做了充分可行性调研。

趁景气度圈钱?曾有项目募而不投 存贷双高特征明显

综上,短期看,双甘膦价格拐点已现,价格在急剧下降;中长期看,产能供需格局与环保政策均是该行业较大的制约因素,公司此时募投巨额资金用于50万吨的双甘膦项目或存在较大的不确定性。

那和邦生物到底有没有趁着行业景气度犹存之际进行圈钱嫌疑呢?和邦生物到底有没有圈钱我们不得而知,但是公司出现过募而不投的情形。

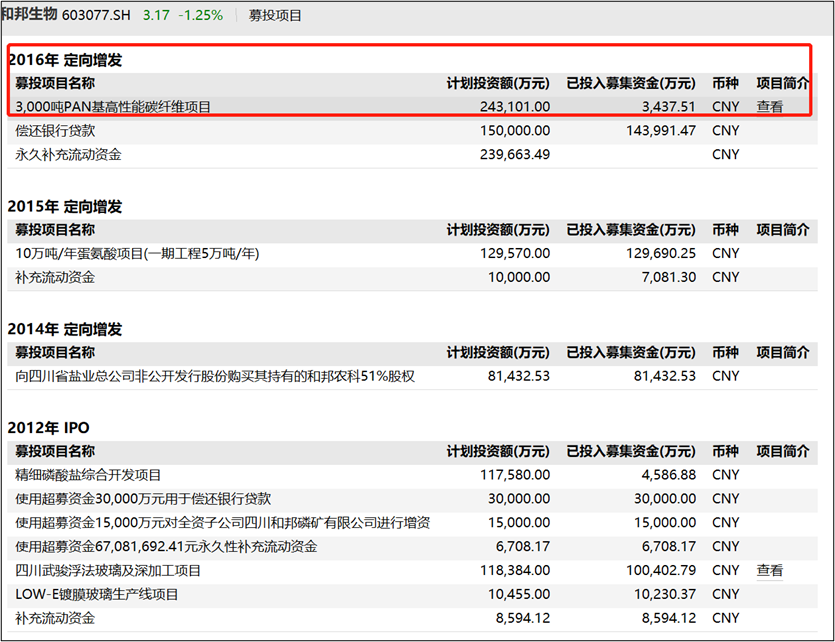

2015年11月6日公告,公司拟以不低于5.61元/股非公开发行不超过70071.48万股,募集资金总额不超过39.31亿元,其中24.31亿元拟用于3000吨PAN基高性能碳纤维项目,15亿元拟用于偿还银行贷款。定增预案显示,该碳纤维项目建设周期为1.5年。碳纤维项目计划总投资为24.3亿元,其中建设投资为23.8亿元,流动资金为4900万元。

然而,实际上,公司最终在该项目投入资金仅为3437.51万元,剩余大部分募投资金最终变更为公司补充流动性。

此外,在高景气度下,和邦生物账面资金也较为宽裕。截止2022年年末,公司的货币资金近46亿元,公司账面资金足以覆盖部分项目资金支出。

至此,令人十分不解的是,公司账面资金如此宽裕,为何仍要发行可转债募集巨额资金?

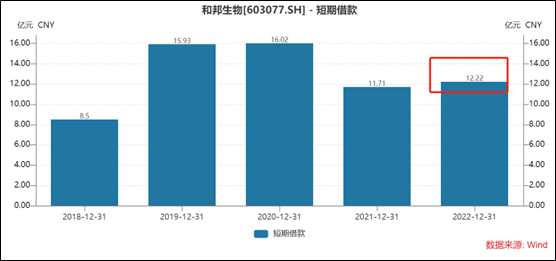

公司2022年年报呈现出存贷双高特征。鹰眼预警显示,报告期内,公司货币资金为45.9亿元,短期债务为15.1亿元,公司利息收入/货币资金平均比值为0.72%,低于1.5%。

我们按照季度的货币平均额,大致测算和邦生物历年货币资金与利息匹配度,其中货币资金平均余额为年初余额、一季度末余额、二季度末余额、三季度末余额、年末余额的平均数。我们发现,和邦生物的历年的货币资金收益率长期低于1%。

一般而言,通过计算货币资金的收益率与七天通知存款利率来判断货币资金的真实性。据悉,2022年,央行发布的通知存款的基准利率为1天0.80%,7天1.35%,各个银行在央行的基准利率上下浮动。工商银行、农业银行、建设银行、中国银行、交通银行、招商银行等11家银行的7天通知存款利率均为1.1%。和邦生物的货币资金收益率为何如此之低?需要指出的是,活期利率要低于1%,而公司的货币资金收益率接近活期存款利率水平。

公司资金收益率低下的情况下,公司的有息债务却不少。Wind数据显示,截止2022年年末,公司的有息负债超16亿元,其中主要以短期债务为主。值得注意的是,公司的有息债务利息成本远大于公司的货币资金收益率。据悉,和邦生物的短期借款利率在 4.35%-7.00%之间,长期借款利率 4.35%-5.23%。

至此,令人疑惑的是,公司货币资金真实性如何?如此配置公司资金结构,是否合理?

买来的增长?商誉会是业绩地雷吗

公开资料显示,和邦生物于2012年7月上市。然而,上市第一年,公司的业绩出现大变脸。2013年年报显示,公司营收出现负增长,而营业利润大幅下降超80%。

此后连年开启外延式并购模式,以并购业绩换来公司业绩新增量。

公开资料显示,2013年,和邦生物收购武骏玻璃90%股权,交易金额2.32亿;2014年,收购和邦农科51%股权,将其纳入全资子公司,另以现金方式投资9000万美元持有以色列STK公司51%股权;2019年以对价6.7亿元收购天然气供应商涌江实业。

随着并购增多,公司的商誉也随之大涨。截止2022年年末,公司的商誉余额仍维持在18.38亿元的高位水平。

需要指出的是,公司的并购标的业绩并不稳定。和邦农科生产业务形成产品草甘膦及双甘膦,前文已经指出,其产品呈现较强的周期性。和邦农科为和邦生物贡献了公司营收的半壁江山,在2014-2016年勉强完成业绩承诺任务后,2020年曾一度出现亏损,直至近年该行业景气度回归才使得业绩大幅反转。值得一提的是,和邦农科目前对应的商誉超12亿元。