出品:新浪财经上市公司研究院

作者:新消费主张/shu

嘀嗒出行重拾上市梦。

2月20日,共享出行平台嘀嗒出行第三次向港交所递交招股书,由中金、海通国际和野村国际担任联席保荐人。

此前,公司曾分别于2020年10月和2021年4月向港交所申请主板上市,但均无功而返。据公开报道显示,嘀嗒出行计划通过本次IPO融资约2亿美元,最快将于今年6月挂牌交易。

智慧出租没撑起第二曲线 交易量下降事故数陡增

两次冲击上市都铩羽而归,嘀嗒出行有两大隐患不容忽视:业务结构单一和顺风车安全合规问题。就最新招股书披露的数据信息来看,目前这两个问题依然是无解。

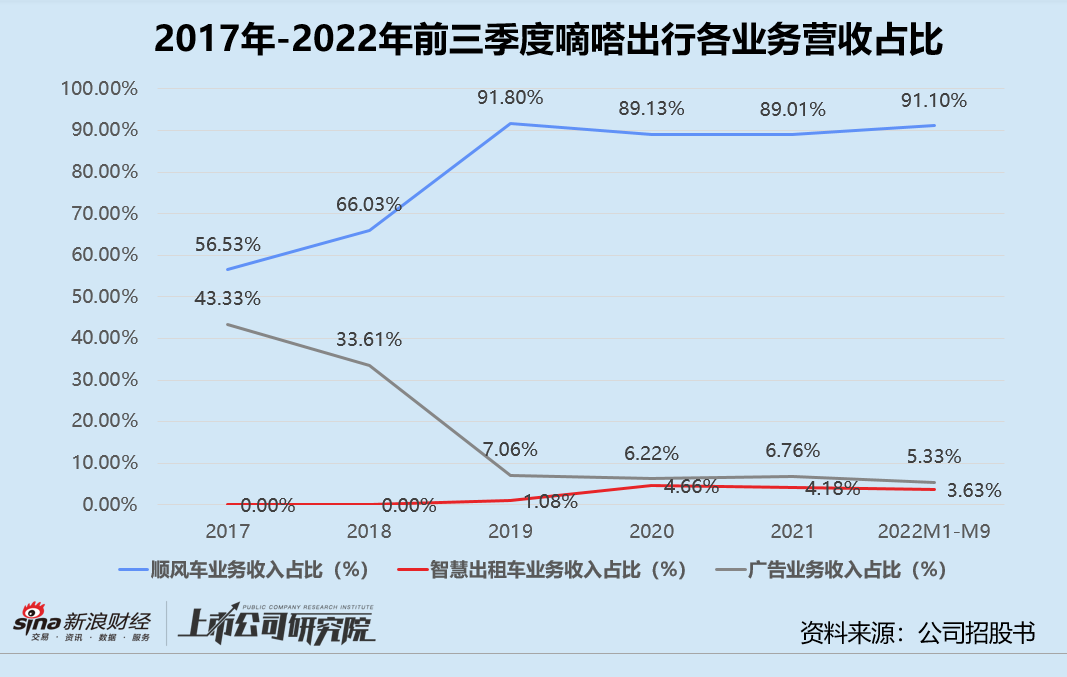

据招股书显示,嘀嗒出行的主营业务主要由顺风车、广告和智慧出租车三部分组成。

2019年后,顺风车业务收入对总营收的贡献基本保持在90%左右。2022年前三季度,该比例升至91.10%,较2021年同期增长超1.5个百分点。广告业务收入继2019年骤降至10%以内后,便再无起色。报告期内,广告业务实现收入2279.3万元,同比下降33.58%,仅占总营收5.33%。

而被嘀嗒出行寄予厚望的智慧出租车业务,自2017年上线以来,始终难有突破,营收不过千万级别。2022年截至9月30日,智慧出租车业务收入约1554.5万元,同比大幅减少超40%,占总营收的比例由2021年同期的4.50%降至3.63%。

值得一提的是,报告期内公司对出租车司机的补贴约为734.8万元,同比翻了近5倍;对出租车乘客的用户奖励高达1155.8万元,与2021年前三季度相比增长19.14%,约为2020年全年奖励规模的69%、2021年奖励规模的83%。

烧钱力度不可谓不强,业绩表现却不升反降。这一定程度上也说明,嘀嗒出行的出租车业务在巨头环伺的网约出租车市场上,难以突出重围。

智慧出租车业务未能如愿成长为第二曲线,嘀嗒出行唯有继续依赖顺风车业务。

可与日益规范的网约车市场不同,顺风车本是不以盈利为目的、为分摊部分出行成本或免费互助的共享出行方式,司机无需办理相关执照和许可证,行业也缺乏完善的法律法规监管。这无疑为嘀嗒出行的业务基石,埋下了一颗不定时炸弹。

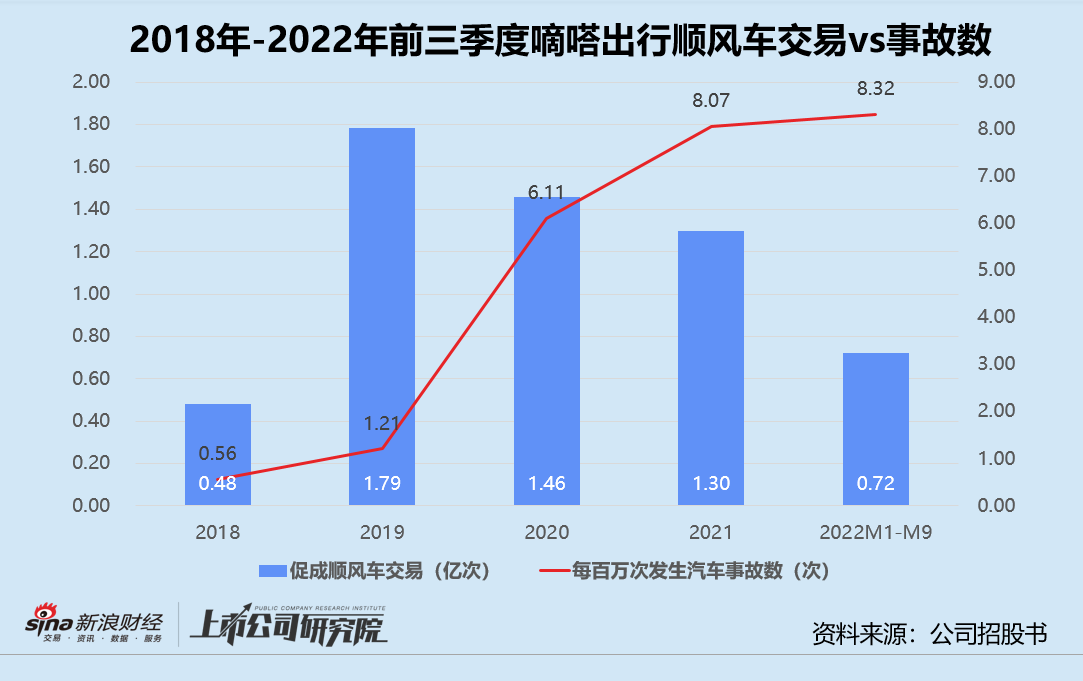

据招股书显示,2019-2021年期间,嘀嗒出行促成的顺风车交易总量呈明显下降趋势。2022年1-9月,平台共完成7210万次顺风车搭乘,同比缩减27.32%。

然而,顺风车搭乘过程中的汽车事故数量却在快速升高。2021年每百万次交易发生事故数已达到8.07起,2022年前三季度该指标增长至8.32起。天眼查公开信息显示,以嘀嗒出行经营主体北京畅行信息技术有限公司为被告的265起案件中,超6成为机动车交通事故责任纠纷。

黑猫投诉【投诉入口】平台上,嘀嗒出行的累计投诉量高达上万条,近30天内相关投诉291条,司机超载、超时、绕路、临时加价等问题比比皆是,消费者对于平台不处理违规司机这一现象更是怨声载道。

而以上种种,本质上都是顺风车公益内核和商业变现之间的矛盾。

在顺风车模式中,司机自愿提供服务,尽可能地分摊出行成本;乘客寻求便捷、安全和便宜的服务;平台则向提供服务的司机收取服务费。也就是说,司机既是平台的运力保障,又是平台的收入来源。因此在面对司机和乘客的需求时,平台不可避免地会倾向于司机一端,以避免严格监管而带来的运力流失。

3年估值缩水超40% 净利润锐减近65%

嘀嗒出行曾是一级市场争相追逐的明星项目。

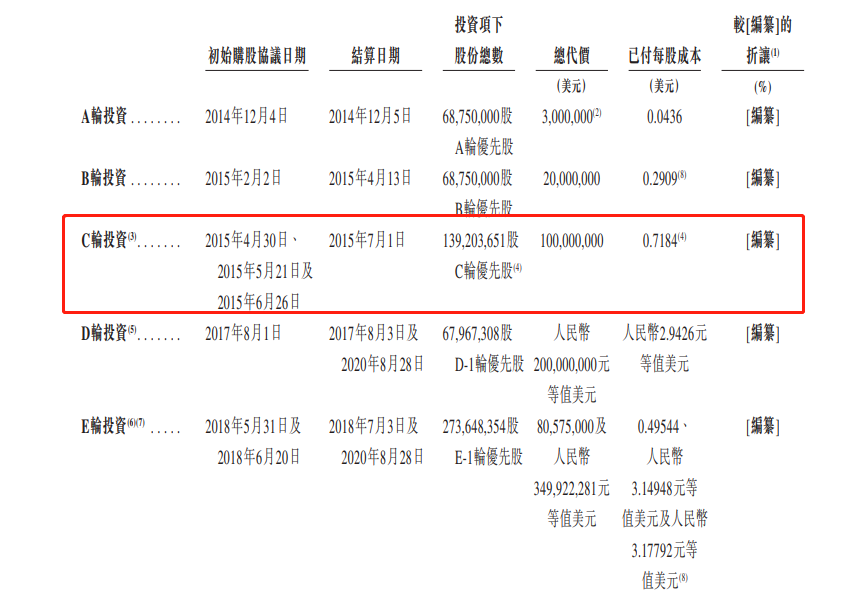

据招股书显示,嘀嗒出行共计完成5轮融资,总金额超13亿元。2018年,国创中鼎在参投最后一轮融资时,以每股3.18元的价格获得了1009.21万股,股权占比1.06%。以此粗略推算,公司此时的投后估值应约为30.26亿元。

而2015年完成C轮融资之际,嘀嗒出行的每股初始成本为0.8727美元。若基于该轮投资方携程所获得的股数和股权占比计算,公司投后估值应为8.32亿美元。以2015年平均汇率折算,估值约为51.82亿元。这意味着,截至2018年E轮融资时,C轮引入的新股东腾讯、携程和挚信资本已浮亏41.52%。

虽然嘀嗒出行随后因触发反摊薄条款,对C轮投资者进行补偿,将每股购买价降下调至0.7184美元,但新定价下的投后估值仍达6.85亿美元,折合人民币42.65亿元,是E轮融资投后估值的1.41倍。

估值断崖式下跌和融资输血戛然而止,从侧面反映了机构投资者们对顺风车市场前景的犹豫。

据弗若斯特沙利文研究统计,2021年国内汽车客运市场交易总额为6460亿元,顺风车市场交易总额约占比3.42%。预计2026年国内汽车客运市场交易总额将达到10556亿元,顺风车市场交易总额将占比7.18%。即使5年以28%复合增长率狂奔,在出行市场这块大蛋糕中,顺风车细分赛道的占比也不超过10%。叠加安全合规隐患,顺风车的渗透率预期并不乐观,2021-2026年只预估增长0.4%。

嘀嗒出行也在业务及行业有关的风险提示中指出,市场对顺风车的接受程度及需求的增长幅度存在不确定性,甚至或许根本不会增长。倘若公众认为顺风车并无好处,或因安全问题而不选择顺风车,市场可能会停滞不前。

由此可见,顺风车领域的天花板并不高,且未来增长存在极高的不确定性。随着资本趋于理性,嘀嗒出行已不再具有想象空间。

外部环境时过境迁,曾引以为傲的盈利能力也面临挑战。

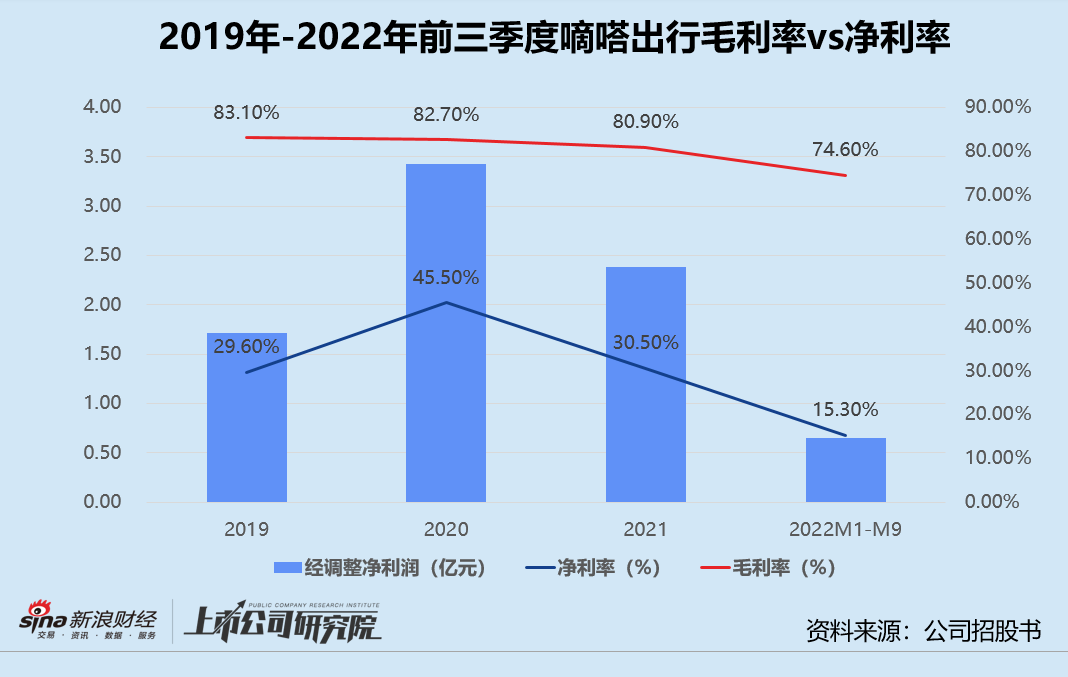

作为轻资产运营的出行平台,嘀嗒出行早于2019年便摆脱了巨额亏损泥沼。2019-2021年期间,公司毛利率保持在80%以上,经调整净利润一度达3.43亿元。

高歌猛进的盛况似乎难再复刻。截至2022年9月30日,嘀嗒出行的毛利率同比减少了6.3个百分点,其中顺风车业务毛利率下降超5%,智慧出租车业务毛利率转为负数,录得-47.7%。经调整净利润约为6540万元,与2021年同期相比暴跌64.59%。

净利率由2021年前三季度的31.6%腰斩至15.30%,“罪魁祸首”是销售及营销开支。报告期内,嘀嗒出行的总营收同比减少45.2%,营销开支却与2021年同期近乎持平,销售费用率增长至40.89%。从具体明细来看,最大投入是为提高品牌知名度及扩大用户群而开展的营销活动开支,仅此一项就吞掉了超20%的毛利润。

不过,加大补贴和营销力度的成效看起来并不尽如人意。2022年1-9月,顺风车和出租车业务收入下降幅度分别为25.46%、40.91%。四轮出行市场头部玩家回归,腾讯、华为和抖音纷纷加入战局,等待嘀嗒出行的或是更加残酷的“鱿鱼游戏”。